А раз так, то вероятность роста акций практически равна 100%. Главное условием является именно длительный период инвестирования. В этой статье вы узнаете всю правду о данной стратегии, ее преимуществах и недостатках. Как правильно использовать пассивное инвестирование с максимальной выгодой для инвестора. Для когда она подходит и почему она все же наиболее привлекательна по сравнению с трейдингом или активной торговлей. Если будете продавать акции при первом падении — доходность будет ниже, чем если вы просто будете ждать, пока акции снова подорожают.

Стратегия «покупай и держи» также согласуется с инвестированием в стоимость. Ценностные инвесторы часто используют подход фундаментального анализа. Они будут пытаться найти акции компаний, цена которых, по их мнению, низка по сравнению с фундаментальной стоимостью компании. А также работа с облигациями может строиться на разных сроках, что позволяет преодолеть еще один недостаток стратегии «купил и держи» – длительную заморозку капитала. Последние десять лет портфели большинства инвесторов были построены на стратегии «купи и держи». В эпоху низких процентных ставок в США популярным способом заработать были вложения в долгосрочные облигации, номинальная стоимость которых росла вместе со снижением доходностей на рынке.

Лидером по доходности при спекулятивной стратегии стало золото. Инвестировавшие в желтый металл в начале года и продавшие его по пиковой цене в марте получили доход в размере 82,6%, или 71,9 тыс. Не выручило инвесторов и золото, традиционно считающееся защитным активом в кризисные периоды. Стоимость драгоценного металла в рублях за год снизилась на 7,5%, то есть с вложенных в золото 100 тыс. Чтобы определиться, подходит стратегия, состоит в оценке ваших долгосрочных целей.

Важно условием дальнейшего инвестирования является поддержание этой пропорции на протяжении всего срока. И хотя покупка индекса уже является неплохой диверсификацией, можно еще больше снизить возможные риски и немного повысить общую доходность. Речь идет о покупках ETF не только своей страны, но также других ведущих стран. https://finprotect.info/kupi-i-derzhi/ По статистике доходность индексной стратегии превосходит 95% результатов всех инвесторов на длительном интервале времени. Если же взять например американский S&P 500, в который входят 500 крупнейших компаний, вы вообще практически не заметите, если котировки одной или двух компаний из вашего портфеля упадут до нуля.

Вместе с тем рынок акций получал мощную поддержку благодаря росту доходов технологических гигантов, снижению налогов в США и низкой стоимости заимствований. Стратегия инвестирования позволяет инвестору достичь своих инвестиционных целей. Текущая нестандартная рыночная ситуация ставит под вопрос существование инвестиционных стратегий. Соответственно успешность и доходность таких стратегий также может быть убыточной. В статье анализируются различные стратегии инвестирования в акции, выявляются их преимущества и недостатки.

СТРАТЕГИИ ИНВЕСТИРОВАНИЯ НА РЫНКЕ АКЦИЙ В СОВРЕМЕННЫХ РЕАЛИЯХ Текст научной статьи по специальности «Экономика и бизнес»

Например, в процессе наращивания ты давишь на веки, приоткрываешь глаза, пытаясь установить пучок. В процессе работы ты ни в коем случае не должна открывать глаза клиенту. Даже минимальные пары клея могут привести к серьёзным проблемам. Допустим Вы каким-то образом “забыли” про этот миллион долларов и жили 13 лет на даче. Расходов не было – питались овощами и фруктами с огорода, завели скот и т.п. На дворе 2013 год, вам 73 года, вы открываете мобильный банк, а там… Тот же миллион долларов.

- Стратегии могут быть использованы для любого класса активов, включая акции, облигации и даже недвижимость.

- Для получения эффективного результата нужно обладать определенными знаниями в области финансов и уметь анализировать отчетность компаний и как следствие их дальнейшие перспективы.

- Для иллюстрации достаточно посмотреть на графики индексов фондового рынка самых различных, не связанных между собой стран.

Автор данной статьи использует стратегию “ купил и держи“ уже в течение нескольких лет и нисколько об этом не пожалел. Средняя комиссия брокера и биржи за круг, то есть за покупку и продажу акций составляет примерно 0,15%. Трейдеры могут совершать всего лишь за один день несколько таких действий. Но даже если взять довольно среднюю интенсивность торговли – покупку и продажу на весь капитал 2 раза в неделю, за год набирается уже около 200 сделок или 100 кругов. Все что нужно – это купить акции на длительное время и ждать, ждать, ждать. В основе, как понятно из названия, лежит принцип долгосрочного владения активами, в первую очередь, конечно же акциями.

Надёжными называют активы, которые не могут сильно и быстро измениться в цене. Например, рубль по отношению к доллару может запросто вырасти или упасть на 10% всего за неделю — это актив с невысокой надёжностью. А ценам на квартиры нужно несколько месяцев, чтобы измениться на столько же.

Конечно, на практике всё обстоит далеко не так радужно, как в теории. Найти акции, рост которых через несколько лет обгонит индекс – не такая уж и простая задача. Для выяснения критериев поиска рассмотрим причины, по которым вообще могут расти в долгосрочной перспективе котировки ценных бумаг. Мультипликатор нужно сравнивать с его средними показателями в отрасли. Если он ниже среднего, компания недооценена и имеет потенциал роста.

Попробуйте использовать ETF фонды

Это специальные документы, в которых написано, по какому принципу компания платит акционерам. Следование стратегии снижает риски потерь и позволяет инвесторам рационально управлять портфелем. Инвестиционная стратегия — план, по которому инвестор покупает и продает ценные бумаги. Он включает в себя цель инвестиций, их временной промежуток, выбор инструментов и правила их покупки или продажи. Не у всех новичков есть бюджет для составления полноценного портфеля. Выход из такой ситуации – выделять часть денег на покупку активов каждый месяц и составлять портфель постепенно.

Какая стратегия относится к высокорисковым?

В высокорискованных стратегиях используют инструменты с потенциально высокой доходностью. Например, акции второго и третьего эшелона, которые могут либо высоко взлететь, либо прогореть, или высокодоходные и при этом высокорисковые облигации.

Тогда ему могут подойти консервативные стратегии с низким риском (например, портфель из государственных облигаций). Другой хочет иметь дополнительный доход и готов рисковать деньгами, поэтому выбирает покупку акций на IPO. Обычно чем дольше инвестор планирует держать ценные бумаги и чем консервативнее его цель, тем меньше он совершает сделок.

Из-за своей долгосрочной характеристики, эта стратегия позволяет инвестору не беспокоиться о мелких изменениях на рынке и сосредоточиться на достижении долгосрочных результатов. Например, такой подход оказался бы рациональным в ситуации с акциями Virgin Galactic летом 2021 года, когда компания сообщила, что корабль SpaceShipTwo Unity полетит в космос с Ричардом Брэнсоном на борту. Тогда бумаги аэрокосмической компании подскочили в течение одного торгового дня на 41%, цена достигла $61 за акцию, несмотря на то что космический бизнес не получает прибыли. Это был отличный момент для продажи акций и фиксации прибыли. В течение следующих полутора лет акции Virgin Galactic потеряли более 90% своей стоимости. Обратный пример — бумаги американских банков во время финансового кризиса 2008 года, когда на волне всеобщей паники бумаги банковского сектора оказались недооценены.

Активно торговать или «купить и забыть». Какая стратегия эффективнее

Отправляйте на инвестиции 20–25% от основного дохода, а первые полученные дивиденды вкладывайте обратно в акции, чтобы быстрее достичь нужной отдачи. Эту стратегию также использует легендарный инвестор Уоррен Баффетт. Например, уже более 30 лет в своём портфеле он держит бумаги Coca-Cola.

Инвестор, приобретает акции на длительное время, исчисляемое периодом в несколько лет. Чем ближе достигаемая цель, тем больше активов можно переводить в менее рисковые инструменты. Поэтому по мере приближения к выходу на пенсию увеличивайте долю облигаций и уменьшайте долю акций. Портфель составляется исходя из того, через сколько вам понадобятся инвестированные деньги. Чем дольше срок инвестирования, тем больше может быть доля инструментов с большим риском (акций или паевых или биржевых фондов, инвестирующих в акции). На фондовом рынке есть большой выбор инструментов, различающихся по соотношению риска и потенциальной доходности.

Это безусловно самая старая и самая изученная стратегия инвестирования. Кстати, такие акции – это очень яркий ответ всем любителям биткоинов и других криптовалют, которые часто говорят, что акции не дают высокой доходности. Покупка и удержание обычно считается долгосрочной стратегией, но точный срок удержания ценной бумаги зависит от того, почему человек инвестирует. Например, кто-то, использующий стратегию «купи и держи» для своего пенсионного портфеля, будет держать акции десятилетиями, пока не решит выйти на пенсию. Анализируя дивиденды компаний за 2021 год, можно выделить компании, которые стабильно платят самые высокие дивиденды («дивидендные аристократы»).

Возможен также и второй вариант решения – выход из долевых бумаг и вложения средств в долговые бумаги ради минимизации рисков происходящих с рынка акций. Стратегия «купи и держи» является одной из самых простых и удобных инвестиционных стратегий. Инвестор покупает акции перспективных компаний и держит их долго, не требуя от себя лишних усилий, чтобы следить за каждым движением на рынке.

Mariano: Who cares what Jay-Z has to say about Trump! – Worcester Sun

Mariano: Who cares what Jay-Z has to say about Trump!.

Posted: Sat, 17 Feb 2018 08:00:00 GMT [source]

Включает в свой инвестиционной портфель бумаги компаний, которые стабильно платят дивиденды, их стоимость находится на уровне их балансовой стоимости, а также покупает и удерживает ценные бумаги долгий срок. Такую стратегию инвестирования можно назвать комбинированной. Доходным инвестирование называется такое владение инвестициями, которые приносят регулярные денежные выплаты, например, как в случае с дивидендными акциями и облигациями. То есть часть вашего дохода будет периодически поступать вам виде наличных денег, которые вы, по желанию, сможете использовать по своему желанию. Например, реинвестировать выплаты в новые акции и облигации. К тому же, если вы владеете доходными акциями, кроме денежных выплат вы сможете получать выгоду от прироста капитала.

Такие супернадежные бумаги, как гособлигации США, подешевели примерно на 3% при доходности в 2,5% годовых из-за опасений рынка касательно ускорения инфляции на фоне повышения ставки ФРС США. Корпоративные облигации с инвестиционным уровнем, у которых была привлекательная доходность в районе 3,5-4% годовых, потеряли в цене примерно 7-10% за счет расширения премии за риск по тем же причинам. В конце 2017 года стратегия «купи и держи» перестала работать. Чтобы и впредь зарабатывать на рынке облигаций, необходимо активное управление портфелем бумаг. Повышение процентной ставки ФРС США в 2018 году до 2,25-2,5% привело к сильному снижению цен во всех сегментах долгового рынка. Такие компании, по критериям основоположников стратегии (Б. Грэм, У. Баф-фет), считаются недооцененными по отношению рынка и могут иметь потенциал роста в долгосрочной перспективе.

Множество пенсионеров и не только пенсионеров следуют стратегии “купи и держи S&P 500”, живут припеваючи и путешествуют по миру. В отношении персональной информации пользователя сохраняется ее конфиденциальность, кроме случаев добровольного предоставления пользователем информации о себе для общего доступа неограниченному кругу лиц. При использовании отдельных Сервисов пользователь соглашается с тем, что определённая часть его персональной информации становится общедоступной. В этой статье мы разберем в деталях как работает механизм портфельного инвестирования.

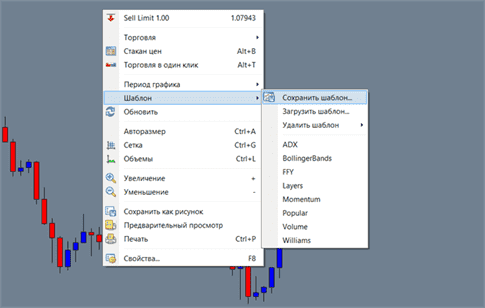

Профессиональные биржевые трейдеры и некоторые частные инвесторы пытаются заработать на краткосрочном изменении цен на акции. Для этого они совершают много операций — иногда даже в течение дня, зарабатывая по несколько рублей со сделки. Продолжайте читать, чтобы получить полное определение того, что значит использовать стратегию «покупай и держи», а также некоторые преимущества и недостатки. Самый распространенный вариант — инвестиции с умеренным риском.

Только в этом случая мы можем получить все выгоды и прелести от данной стратегии. Инвесторы, подхватившие российские акции 24 февраля «на дне» и продавшие их на отскоке в начале апреля, к вложенным 100 тыс. Валютные вклады, январские ставки по которым не доходили и до 1%, лишь символически могли снизить рублевые убытки от валютных сбережений. Инвестор, который в начале года купил валюту по биржевому курсу на 100 тыс. И отнес ее в банк, к концу года получил бы рублевый убыток в 5,1 тыс. Инвесторы, которые не продавали свои активы, чувствовали себя хорошо, так как их портфели, хотя изначально просели, начали получать доходность в течение месяцев после этих выборов.

Ещё один инструмент, который подойдёт начинающим – ETF фонды. Они полностью дублируют доходность всего рынка конкретной страны или отрасли. Управляющие компании объединяют в фонды несколько компаний так, чтобы их динамика следовала за экономикой. Кроме того, важно, чтобы акция была достаточно ликвидной, а также отсутствовали инфраструктурные риски.

Как известно, рост доходности бондов происходит за счет падения стоимости самой облигации, что в конце концов приводит к отрицательной переоценке портфеля. Всё это накладывает проблемы на реализацию стратегий инвестирования на рынке акций. Мир инвестирования может показаться слишком широким и сложным, когда только начинаешь инвестировать самостоятельно. Но некоторые проверенные временем стратегии позволят вам значительно упростить задачу. Надежная стратегия даст вам первые доходы, уверенность в своих силах и со временем позволит вам сосредоточиться на других, более сложных составляющих процесса инвестирования. Родоначальником инвестиций в индексы, в том числе и S&P 500, является создатель компании Vanguard – Джон Богл .

Какая стратегия требует меньше времени?

По сроку стратегии бывают: долгосрочными – вы рассчитываете на возврат инвестиций не раньше чем через три года; среднесрочными – вы готовы вложиться на период от года до трех; краткосрочными – вы планируете забрать деньги с фондового рынка меньше чем через год, либо они вообще могут вам понадобиться в любой момент.

Однако в условиях усиления волатильности выбор правильных инвестиционных идей может быть особенно сложным, хотя даже при нисходящих трендах всегда возможно найти перспективные компании, которые будут расти в цене. Индексными фондами называются активы, позволяющие вложиться сразу в целую корзину ценных бумаг. Это биржевые фонды, стоимость активов которых изменяется также, как и котировки образца (бенчмарка), в качестве которого применяют один или несколько рассчитываемых на бирже фондов. Пассивное инвестирование через стратегию покупки и удержания согласуется с гипотезой эффективного рынка.

Поэтому инвесторам не обязательно продавать акции, чтобы заработать. Достаточно владеть ценными бумагами и в назначенные сроки получать выплаты на брокерский счёт. Но не нужно забывать, что стратегия «Купи и держи» может быть не основной в вашем портфеле, и вы можете совмещать на одном счёте сразу несколько подходов к инвестированию. Просто нужно понимать, что данная стратегия – всего лишь инструмент, а не панацея. Подходит она вашему стилю инвестирования или нет – знаете только вы. Таким образом, цель стратегии «Купи и держи» (или Buy and Hold) – приобретение акций как можно раньше и удержание их как можно дольше.

Как разработать Инвест стратегию?

- Разобраться, зачем инвестировать Обычно это делают, чтобы сберечь деньги, заработать или увеличить капитал.

- Определить, сколько денег будет доступно на инвестиции

- Понять, когда понадобятся доходы с инвестиций

- Выбрать допустимый риск

- Подобрать активы в портфель

Hinterlasse einen Kommentar

Du musst angemeldet sein, um einen Kommentar schreiben zu können.